La blockchain, nouvel intermédiaire de confiance ?

Par Valérie Mignon

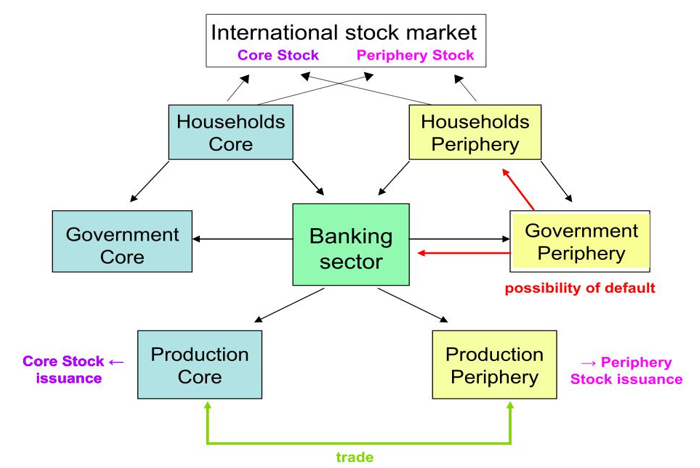

Facebook présente cette semaine sa propre monnaie virtuelle qui doit être lancée l'année prochaine. Du nom de code Libra, cette cryptomonnaie utilisera la technologie blockchain. De plus en plus utilisé dans un grand nombre de secteurs, cet immense registre public réputé infalsifiable l'est-il réellement ? Valérie Mignon explore les différents aspects de cet univers qui inspire à la fois confiance et méfiance. Reste à savoir qui des deux l'emportera.

Article paru sur Boursorama le 17 juin 2019

Article paru sur Boursorama le 17 juin 2019

00:08:16

00:08:16

.jpg)

.bmp)

.png)