On peut rechercher le plein-emploi sans risquer de déclencher une spirale inflationniste

Depuis quarante ans, à la faveur de la stagflation des années 1970 puis de l’abandon progressif des politiques keynésiennes, les politiques de l’offre règnent sur la politique économique. Certes à court terme il peut s’avérer nécessaire, parce que les prix et les salaires sont rigides, de pratiquer des politiques de demande, mais seulement à court terme et surtout en privilégiant la politique monétaire.

Certes aussi, lorsque l’on est confronté à un choc exceptionnel, comme celui de la crise sanitaire, et que la politique monétaire est contrainte par la borne limitant à zéro les taux d’intérêt nominaux, la relance peut être plus massive et le dogme budgétaire abandonné. Mais une fois le choc passé, les bonnes pratiques doivent être rétablies, la politique monétaire doit reprendre le dessus et la dette être diminuée.

C’est qu’une fois le choc passé, et parfois même avant, la surchauffe guette : toute relance qui pousserait le PIB au-delà de son potentiel et le chômage en deçà de son taux naturel ne pourrait se solder que par une spirale inflationniste qui viendrait, si les banques centrales étaient contraintes de remonter leur taux, mettre en péril la capacité des économies à faire face à la dette accumulée jusque-là.

Des situations complexes voire contradictoires

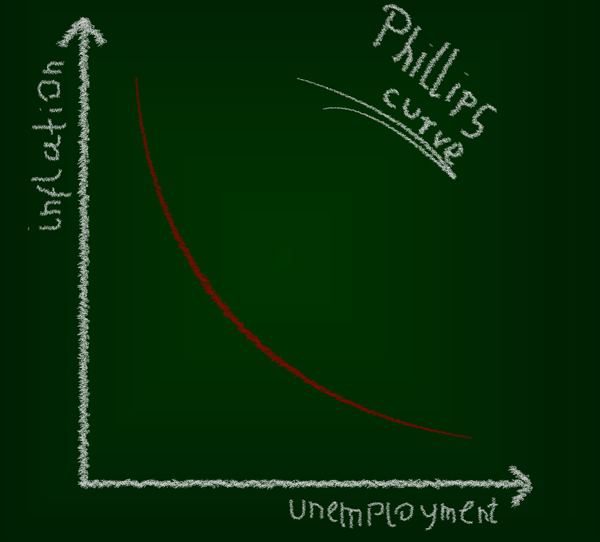

C’est ce mécanisme, connu sous le nom de courbe de Phillips augmentée, qui a conduit plusieurs analystes outre-Atlantique à s’inquiéter du plan de sauvetage de 1 900 milliards de dollars de Joe Biden. Il faut dire que c’est sur cette courbe décroissante entre chômage et inflation que repose la politique macroéconomique depuis de nombreuses années.

Pourtant, s’il est vrai qu’au début des années 1980 la politique d’augmentation des taux d’intérêt menée par Paul Volcker, alors à la tête de la Réserve fédérale, a été suivie d’une décélération de l’inflation accompagnée d’une récession et d’une augmentation du chômage, il a depuis été bien difficile d’observer une telle relation entre chômage et inflation, sauf pour les pays en régime de changes fixes.

C’est ainsi qu’à la fin des années 1990, au moment de la bulle internet, le taux de chômage américain passe bien en dessous de son taux naturel sans donner lieu à une quelconque tension inflationniste ; que la crise financière de 2007-2009, malgré la forte augmentation du chômage qu’elle déclenche, ne se traduit pas par la déflation redoutée, pas plus que la relance de Donald Trump ne provoque d’accélération de l’inflation.

Pas de lien inévitable entre inflation et chômage

Et si la relation est observée pour les pays en régime de changes fixes, comme les pays du Sud de l’Europe qui ont vu leur taux de chômage baisser en même temps que leurs prix augmentaient entre 2000 et 2007, ce n’est pas parce que la baisse du chômage ne pouvait se solder que par un accroissement de l’inflation, mais parce que, par définition, leur taux de change nominal vis-à-vis des autres pays de la zone euro, qui sont aussi leurs principaux partenaires commerciaux, ne pouvait refléter leur perte de compétitivité et s’apprécier pour empêcher cet accroissement de l’inflation[1].

C’est pourtant sur la base d’une relation supposée indépassable entre inflation et chômage, que l’on s’est résolu à accepter un taux de chômage élevé qui, du moment qu’il s’accompagnait d’une inflation stable, était celui que les politiques de relance ne devaient pas tenter de diminuer pour ne pas « déstabiliser » l’inflation.

Mais si l’on accepte enfin de reconnaître qu’il n’y a pas de lien inévitable entre inflation et chômage, il est alors également grand temps d’admettre que la politique économique peut relancer l’activité et rechercher le plein emploi sans craindre de déclencher une spirale inflationniste.

Sortir de la stagnation séculaire

Elle le peut d’autant plus que les craintes d’un effet d’éviction de l’investissement privé par l’endettement public sont, elles aussi, infondées. Car pour qu’effet d’éviction il y ait, il faudrait que ces deux catégories de placements soient en compétition par rapport à l’épargne disponible.

Or, comme en témoigne la faiblesse des taux d’intérêt réels et les valorisations stratosphériques atteintes par tous les actifs (actions, immobilier, cryptomonnaies), c’est d’un trop plein d’épargne par rapport à l’investissement dont souffrent les économies avancées.

Et pour sortir de cette situation de stagnation séculaire, la politique monétaire n’est pas assez puissante, pas seulement à cause de la borne des taux zéro, mais aussi parce qu’elle ne peut durablement stimuler l’activité sans risquer d’encourager une augmentation insoutenable de l’endettement privé.

Un risque de recul des pays européens

Dans ces conditions, rien de tel que des politiques budgétaires soutenues pour absorber l’épargne en excès et doper ainsi la croissance qui sinon serait freinée. Joe Biden l’a bien compris, lui qui après son plan de sauvetage de 1 900 milliards de dollars, prévoit d’y ajouter 2 000 milliards pour renouveler les infrastructures.

Les Européens, dont le plan de relance n’est toujours pas engagé, gagneraient à être aussi inspirés. Car contrairement au célèbre mot d’ordre de Margaret Thatcher (« There is no alternative », TINA) qui semble toujours loger dans le surmoi européen, des alternatives sont possibles et surtout souhaitables. Sans quoi il ne faudra pas s’étonner que ce manque d’ambition ne se traduise, à nouveau, par un recul des pays européens dans le concert des nations.

[1] François Geerolf (2021), « La courbe de Phillips n’est pas celle que vous croyez », La Lettre du CEPII n°417, avril.

Lien direct sur l'article initialement paru dans Le Monde le 28 avril 2021