Commerce de produits pharmaceutiques : l'Europe résiste, la France décline. Que faire ?

Dans une publication récente du CEPII, vous montrez que l’Europe a su conserver ses parts de marché dans le commerce de produits pharmaceutiques ; une place qu’elle n’a pas gardée dans l’ensemble du secteur manufacturier. Quels ont été les ressorts de cette performance ?

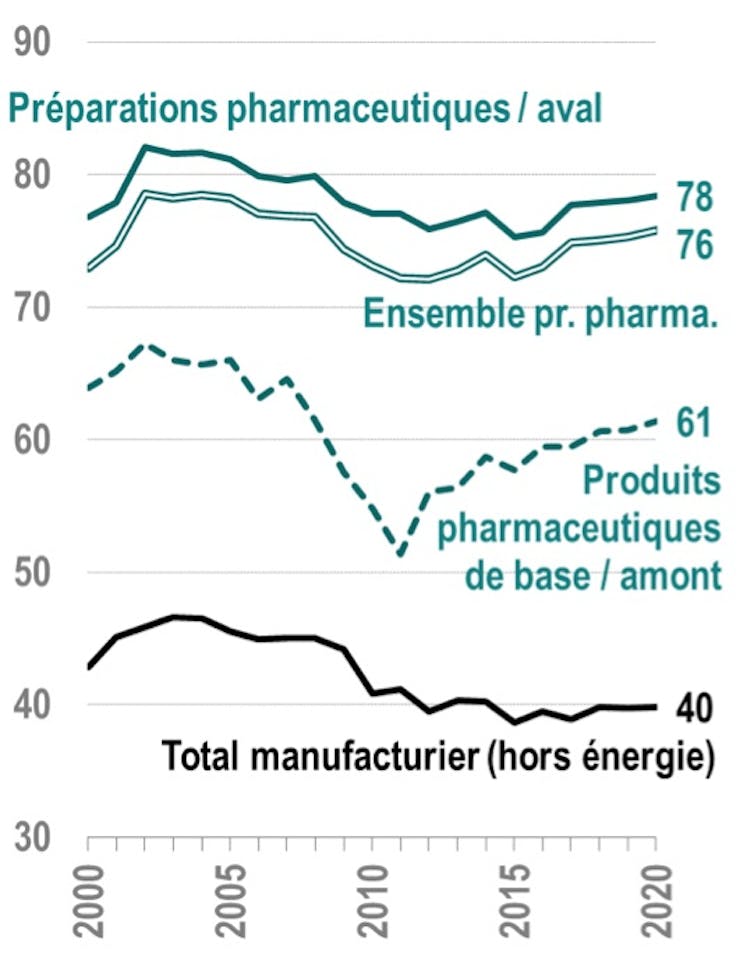

Dans cette industrie, l’Europe est en effet parvenue à maintenir ses parts de marché à l’exportation à des niveaux très élevés, proches de 75 % des exportations mondiales depuis 2000, tandis qu’elle en perd pour l’ensemble du secteur manufacturier (graphique 1).

Le Vieux Continent doit cette position de force à sa performance dans les produits situés en aval du processus de production (dans les préparations comme les médicaments ou les vaccins) qui représentent l’essentiel du commerce mondial en valeur de produits pharmaceutiques (plus de 80 % au cours des années 2010) et dans lesquels sa part de marché est considérable (78 % en 2020).

En amont, dans les produits de base tels que les principes actifs, l’Asie émergente a opéré une percée remarquable, principalement au cours de la décennie 2000, en bénéficiant de transferts d’activités des firmes multinationales depuis les pays avancés.

Or les prix des produits pharmaceutiques ont davantage augmenté en aval qu’en amont. La stratégie industrielle des producteurs européens privilégiant les activités en aval des chaînes de production s’est donc avérée financièrement rentable.

Mais elle est source de vulnérabilités pour l’Europe dans l’approvisionnement en produits de base, et ce d’autant plus que la concentration au niveau mondial des pays fournisseurs, déjà élevée en 2000, s’est encore renforcée en amont.

Qu’en est-il pour la France ?

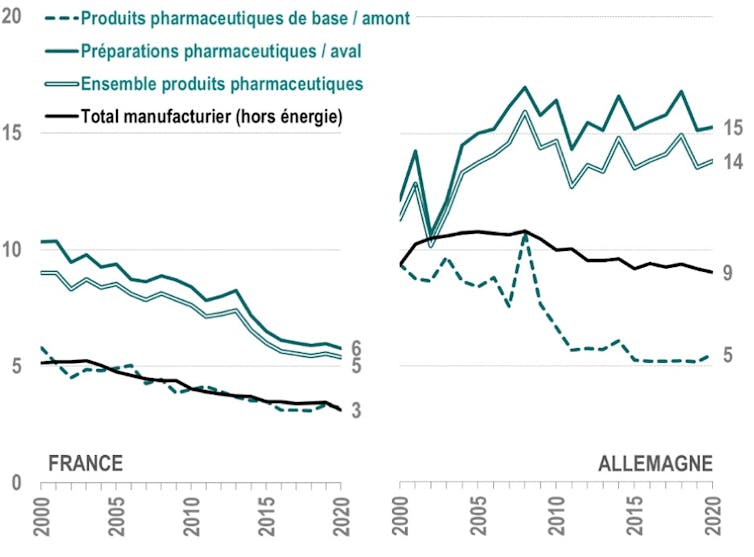

Le tableau est très différent pour la France : ses parts de marché déclinent depuis vingt ans dans l’industrie pharmaceutique (graphique 2). Ce recul est même supérieur à celui enregistré pour l’ensemble du secteur manufacturier.

En aval, dans les préparations pharmaceutiques, les exportations françaises pèsent désormais moins de la moitié de celles de l’Allemagne (6 % contre 15 % des exportations mondiales de la branche), alors qu’elles étaient proches il y a deux décennies.

Le cas des vaccins est emblématique : alors qu’en 2000 la France assurait 23 % des exportations mondiales, sa part n’était plus que de 14 % en 2020, avant même la mise au point des nouveaux vaccins contre le Covid-19 pour lesquels l’Hexagone ne figure pas parmi les pionniers.

Au total, le pays a subi des pertes de part de marché à l’exportation aussi bien dans les médicaments que dans les autres préparations pharmaceutiques, avec une présence faible dans les biomédicaments qui sont les produits d’avenir. Le décrochage français pourrait notamment s’expliquer par l’insuffisance des financements publics alloués à la recherche fondamentale et plus largement par un écosystème peu propice à l’innovation.

En amont, dans les produits de base, la France n’a pas non plus réussi à préserver ses parts de marché à l’exportation. Elle y enregistre même un très important déficit. Mais sa situation est comparable ici à celle de l’Allemagne, dont le déficit arrive au second rang mondial derrière les États-Unis et devant la France.

Malgré tout, l’industrie pharmaceutique dans son ensemble reste l’un des rares secteurs à l’origine d’excédents commerciaux réguliers pour l’Hexagone, et le seul à avoir contribué positivement à l’évolution de ses exportations en 2020, première année de la pandémie.

Mais au moment de la crise sanitaire, ce ne sont pas seulement les produits pharmaceutiques qui ont fait défaut !

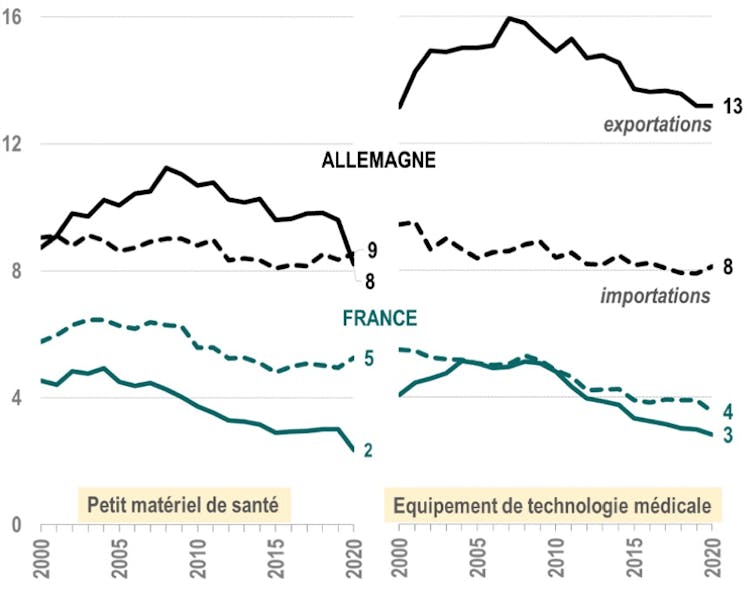

En effet, au printemps 2020, avec des pénuries dues à l’explosion de la demande mondiale, tous les pays ont réalisé combien l’approvisionnement en masques, écouvillons ou respirateurs était crucial. Si tous ont été pris au dépourvu, tous n’ont pas été confrontés aux mêmes difficultés. À cet égard, pour les produits et équipements de protection médicale, la France s’est avérée bien moins équipée que l’Allemagne.

Au-delà des seuls « produits Covid-19 », la dépendance française aux importations concerne l’ensemble du petit matériel de santé où, contrairement à l’Allemagne, elle est constamment déficitaire depuis vingt ans (graphique 3).

Le choix qu’a fait la France de ne pas maintenir une spécialisation dans le petit matériel de santé n’est pas nécessairement préoccupant pour l’avenir dès lors que l’approvisionnement à l’étranger est sécurisé. En effet, il s’agit surtout de produits à faible valeur ajoutée.

En revanche, les enjeux sont très différents dans une autre branche de santé où le pays n’est pas non plus très bien positionné : celle des équipements de technologie médicale, fortement intensifs en R&D, et dont la fabrication nécessite une main-d’œuvre qualifiée (imagerie médicale, appareils respiratoires, dispositifs implantables…). Pour ces équipements, la France est légèrement déficitaire, avec une part de marché faible et en déclin (3 % des exportations mondiales en 2020).

Par contraste, l’Allemagne se situe parmi les trois leaders mondiaux avec les États-Unis et la Chine, et dégage des excédents conséquents dans cette branche à fort potentiel d’avenir. Les difficultés françaises ne relèveraient pas tant ici de la phase de R&D que du passage à la phase de production des dispositifs médicaux : problèmes de financement et faible densité du tissu industriel seraient les principaux responsables.

Dans les industries de santé, la performance française est donc très éloignée de celle de l’Allemagne. Mais alors que faire ?

Le premier enjeu, qui n’est pas propre à la France, est celui de la sécurité des approvisionnements. Pour cela, une solution naturelle est la constitution de stocks. C’est d’ailleurs l’une des réponses mises en œuvre dans l’Hexagone : depuis septembre 2021, les laboratoires pharmaceutiques sont contraints de stocker l’équivalent de deux mois de consommation pour certaines substances cruciales.

La diversification des fournisseurs est une réponse complémentaire. Encore faut-il être capable de tracer les approvisionnements : les chaînes de production des produits pharmaceutiques sont tellement complexes qu’on peine parfois à identifier les points de vulnérabilité. Il y a donc un vrai besoin de transparence en la matière.

Enfin, d’importantes économies d’échelle peuvent être réalisées en mutualisant les moyens, et l’Union européenne apparaît comme l’échelon pertinent à cet égard. Elle vient d’ailleurs de se doter d’une nouvelle autorité, l’HERA (Autorité européenne de préparation et de réaction en cas d’urgence sanitaire), qui doit lui permettre de mieux répondre aux situations d’urgence sanitaire, notamment en maintenant des capacités de production prêtes à monter rapidement en puissance en cas de besoin.

Le deuxième enjeu est celui du maintien sur nos territoires d’activités à forte valeur ajoutée. Cela passe par un ensemble de mesures favorisant les écosystèmes d’innovation et de production. De nombreuses initiatives ont éclot en ce sens.

Par exemple, le plan Innovation Santé 2030, dans lequel la France prévoit des financements pour inciter les acteurs de la filière à produire davantage sur le territoire, avec une emphase particulière sur les biomédicaments.

Sur ces questions de localisation de l’activité, la coordination entre États européens permettrait d’éviter une coûteuse course aux subventions. Elle semble par ailleurs d’autant plus nécessaire que les chaînes de valeur sont souvent européennes. Mais une telle coopération peine pour l’heure à se concrétiser.

Propos recueillis par Isabelle Bensidoun

Cet article est publié dans le cadre de la série du CEPII « L’économie internationale en campagne » un partenariat CEPII – The Conversation.

Cet article est republié à partir de The Conversation sous licence Creative Commons. Lire l’article original.

|

Retrouvez plus d'information sur le blog du CEPII. © CEPII, Reproduction strictement interdite. Le blog du CEPII, ISSN: 2270-2571 |

|||

|